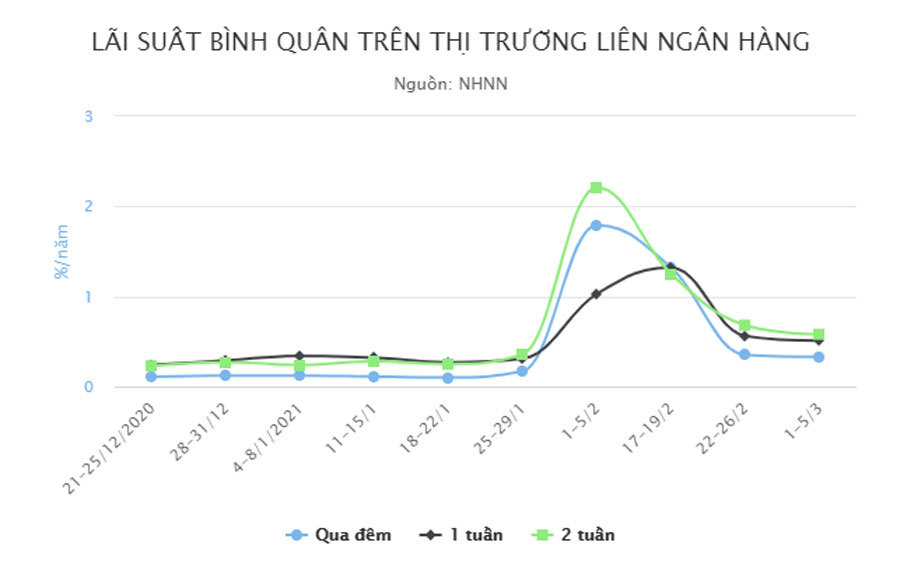

Theo báo cáo thị trường ngoại tệ và thị trường liên ngân hàng tuần gần nhất (1-5/3) của Ngân hàng Nhà nước, lãi suất VND trên thị trường liên ngân hàng ghi nhận xu hướng tăng - giảm trái chiều ở tất cả kỳ hạn.

Trong đó, lãi suất có xu hướng tăng ở các kỳ hạn ngắn qua đêm, 1 tuần, 2 tuần và 1 tháng, trong khi tăng ở kỳ hạn 3, 6 và 9 tháng.

Lãi suất liên ngân hàng tạo mặt bằng mới

Cụ thể, lãi suất thị trường liên ngân hàng bằng VND kỳ hạn qua đêm tuần đầu tháng 3 ghi nhận ở mức 0,33%/năm, thấp hơn 0,02 điểm % so với tuần liền trước; kỳ hạn 1 tuần ghi nhận lãi suất 0,51%/năm, giảm 0,05 điểm %; kỳ hạn 2 tuần và 1 tháng lần lượt đạt 0,58%/năm và 0,76%/năm giảm tương ứng 0,1 và 0,3 điểm %.

Ngược lại, lãi suất liên ngân hàng kỳ hạn 3, 6 và 9 tháng tăng lần lượt 0,08; 0,12; 0,81 điểm %, hiện ở mức 1,73%/năm; 3,12%/năm và 3,63%/năm trong tuần gần nhất.

|

Đây đã là tuần giảm thứ 3 liên tiếp của lãi suất cho vay liên ngân hàng bằng VND tại kỳ hạn qua đêm, 1 tuần và 2 tuần kể từ thời điểm trước Tết Nguyên đán 2021.

So với tuần đầu tháng 2 (trước Tết Nguyên đán), lãi suất liên ngân hàng kỳ hạn qua đêm hiện thấp hơn 5 lần, tương đương 1,46 điểm %. Tương tự, các kỳ hạn 1 tuần và 2 tuần trong tuần đầu tháng 3 cũng thấp hơn lần lượt 2 và 4 lần so với tuần đầu tháng 2.

Tuy nhiên, mặt bằng lãi suất các kỳ hạn ngắn hiện vẫn cao gấp đôi so với cuối tháng 1 và gấp ba so với trước tuần 18-22/1.

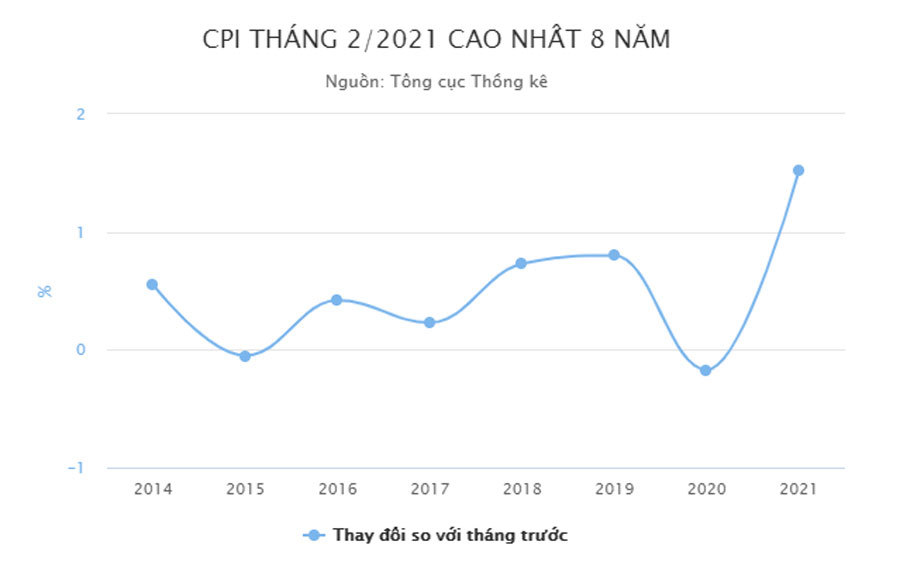

Đáng chú ý, xu hướng trên diễn ra trong bối cảnh CPI tháng 2 ghi nhận mức tăng 1,52% so với tháng liền trước, mức tăng cao nhất trong 8 năm trở lại đây của chỉ số này ghi nhận vào tháng 2 hàng năm. Điều này cho thấy, tiền đã không còn rẻ như giai đoạn trước tháng 1/2021.

Các chuyên gia của Hội Nghiên cứu Thị trường liên ngân hàng Việt Nam (VIRA) dự báo lạm phát tháng 3 sẽ tiếp tục tăng mạnh trong khoảng 1,22% so với cùng kỳ năm trước.

Cùng với đó, dưới áp lực của lạm phát, lãi suất liên ngân hàng sẽ dần ổn định nhưng vẫn duy trì mức cao hơn so với trước tháng 1. Trong đó, mức lãi suất bình quân trong tháng 3 với kỳ hạn 1 tuần sẽ là 0,47%/năm.

Mức dự báo trên thấp hơn nhiều so với lãi suất bình quân tháng 2 là 1,43%/năm, nhưng vẫn cao hơn gấp đôi so với tháng 1/2021 và cuối năm 2020.

Báo cáo thị trường tiền tệ và trái phiếu tuần đầu tháng 3 của SSI Research cũng dự báo thanh khoản tháng 3 sẽ tiếp tục dồi dào do huy động tiền gửi vẫn khá tích cực và NHNN vẫn duy trì định hướng nới lỏng thận trọng. Theo đó, lãi suất trên thị trường liên ngân hàng vẫn sẽ ổn định ở mức thấp.

Tuy nhiên, mức thấp này dao động trong khoảng 0,3% với kỳ hạn qua đêm và 0,5% với kỳ hạn 1 tuần, cũng cao gấp 2-3 lần so với các tuần trước tháng 1/2021.

Thời tiền rẻ đã qua

Theo tiến sĩ Hồ Quốc Tuấn, Giảng viên Đại học Bristol (Anh), thông thường, khi lạm phát liên tục giảm, ngân hàng trung ương các nước có thể thoải mái hạ lãi suất, thậm chí giữ lãi suất ở mức âm mà không có nhiều lo ngại.

Tuy nhiên, khi lạm phát không còn giảm, thị trường bắt đầu hiểu rằng thời kỳ tiền rẻ đã đi đến cuối con đường. Lãi suất sẽ không tăng ngay lại, nhưng nó đã chạm đáy.

Không chỉ lạm phát tháng 2 của Việt Nam tăng cao, lạm phát tháng 1/2021 khu vực đồng tiền chung châu Âu cũng tăng với tốc độ cao nhất một thập kỷ qua.

“Dù có những tranh luận rằng đây chỉ là tín hiệu nhất thời và mức tăng giá những tháng sau nhiều khả năng sẽ thấp hơn, hầu hết ý kiến đều không dự đoán một mức tăng giá âm của những tháng sau. Tăng giá chậm hơn nghĩa là tiếp tục tăng giá. Lạm phát không còn ở xu thế giảm liên tục của năm 2020 nữa”, ông Tuấn cho biết.

Trên thị trường thế giới, một trong những tín hiệu đầu tiên là lợi suất trái phiếu Mỹ tăng mạnh trong tuần cuối tháng 2. Lợi suất trái phiếu 10 năm có lúc vượt 1,6%/năm. Đây là mức được dự đoán sẽ diễn ra vào cuối năm 2021, chứ không phải ở tháng 2/2021.

Tín hiệu thứ hai là lãi suất cho vay mua nhà kỳ hạn 30 năm của Mỹ tăng lên mức gần 3%/năm vào cuối tháng 2, chấm dứt chuỗi giảm liên tục trước đó.

Theo ông Tuấn, kỳ vọng lạm phát tăng kéo theo lãi suất tăng là bình thường sau khi vaccine Covid-19 được triển khai ở nhiều nước và khả năng trở lại gần như bình thường của mùa hè 2021 đang được kỳ vọng rất cao.

Quan trọng hơn, nhiều chính sách hỗ trợ để duy trì trạng thái tiền rẻ trên thế giới sắp đi đến thời điểm hết hạn.

|

| Lãi suất vẫn duy trì mặt bằng ở mức thấp nhưng đã không còn thấp như cuối năm 2020. Ảnh: Hoàng Hà. |

Trong đó, chính sách hỗ trợ loại trừ một số tài sản (bao gồm trái phiếu) ra khỏi diện cần trích lập tỷ lệ dự trữ bắt buộc tăng thêm (SLR) của Cục Dự trữ liên bang Mỹ (Fed) sẽ đáo hạn trong tháng 3 này.

Tương tự, khi những chính sách hỗ trợ thu nhập của người bị giãn việc, những khoản trợ cấp thất nghiệp gần kết thúc và gói chi tiêu kích thích kinh tế mới của Mỹ có quy mô thấp hơn trước thì rủi ro những người này không thể trả được tiền thuê nhà tăng lên. Điều này khiến rủi ro trên thị trường trái phiếu do các công ty cho vay mua nhà phát hành tăng, và để bù rủi ro đó, lợi suất trái phiếu cũng tăng.

Các chuyên gia tại Mỹ hiện vẫn kỳ vọng lạm phát sẽ vượt 2% và lợi suất trái phiếu trên 1,6%/năm vào cuối năm nay. Điều này có nghĩa lạm phát và lãi suất đã bắt đầu xu thế tăng nhưng tốc độ tăng sẽ có vai trò rất quan trọng với thị trường tài chính.

Tại Việt Nam, tiến sỹ Hồ Quốc Tuấn cho rằng câu hỏi lớn nhất là liệu lạm phát tăng trong tháng 2 có tiếp tục duy trì trong các tháng sau.

Nếu tháng 3 và 4, lạm phát tăng chậm thì mục tiêu lạm phát 4% vẫn được kiểm soát. “Tuy nhiên, nếu lạm phát tiếp tục tăng nhanh, NHNN sẽ chọn quan điểm điều hành như thế nào. Đâu là những nhân tố ảnh hưởng quyết định tới lãi suất ngoài lạm phát”, ông Tuấn đặt câu hỏi.

Tuy vậy, vị tiến sĩ cho rằng dù lạm phát có tăng hay giảm, thời kỳ tiền rẻ tại Việt Nam có qua hay không sẽ nằm trong tay NHNN thông qua các công cụ điều hành. Mỗi lựa chọn điều hành chính sách tiền tệ đều đi kèm với những rủi ro khác nhau và cơ quan quản lý tiền tệ là phía hiểu rõ nhất.

“Nhưng lựa chọn không bao giờ là dễ dàng ở những lúc như thế này”, ông Hồ Quốc Tuấn nhấn mạnh.

(Theo Zing)