Dồn dập rao bán nợ xấu

Vietcombank vừa thông báo phát mại tài sản thế chấp ở TP Đà Nẵng. Tài sản đấu giá là quyền sử dụng đất và toàn bộ công trình xây dựng trên đất có diện tích 443 m2 ở quận Ngũ Hành Sơn, TP Đà Nẵng. Công trình xây dựng trên đất là khách sạn 4 sao ven biển với quy mô 12 tầng, 65 phòng; 77 máy điều hòa nhiệt độ đi kèm công trình cũng được kê biên, xử lý tài sản theo quy định.

Điều đáng nói, đây là lần thứ 4 Vietcombank rao bán khách sạn này sau 3 lần trước không thành công. Giá bán đấu giá khởi điểm cũng giảm mạnh xuống còn 74,3 tỷ đồng so với mức giá lần đầu tiên rao bán là 100 tỷ đồng.

Trước đó, BIDV rao bán món nợ 500 tỷ đồng được đảm bảo bởi bất động sản rộng 1.431 m2, 3 triệu cổ phần của ông Trương Việt Bình và bảo lãnh thanh toán của Công ty CP Thời trang NEM. Món nợ này cũng được BIDV rao bán lần thứ 3.

Ngoài Vietcombank, BIDV, nhiều ngân hàng cũng đang rao bán đấu giá tài sản thế chấp của các doanh nghiệp để xử lý, thu hồi nợ, trong đó cả nhà ở, dây chuyền sản xuất…

|

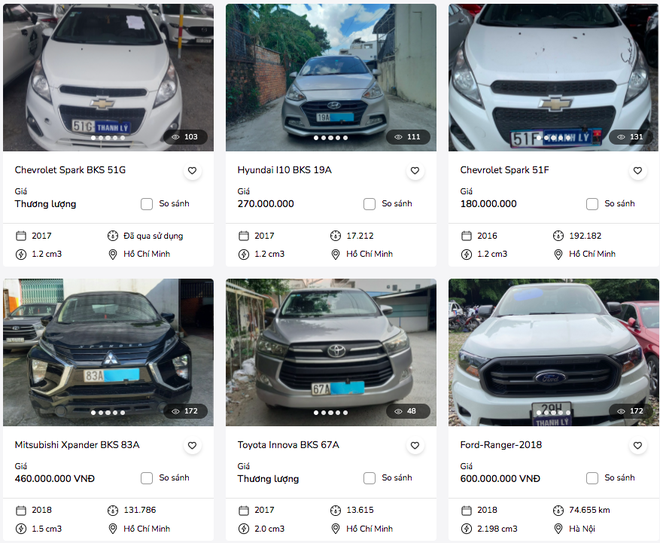

| Ngân hàng rao bán ô tô thanh lý, phần lớn là tài sản đảm bảo của các khoản nợ quá hạn (Ảnh: VIB). |

Ngân hàng VIB thanh lý nhiều tài sản thế chấp để thu hồi nợ là ô tô các dòng Kia, Chevrolet, Hyundai, Mitsubishi… với giá thấp hơn nhiều so với thị trường.

Đơn cử như chiếc Chevrolet Spark đời 2016, đi được 192.182 km có giá thanh lý 180 triệu đồng, trong khi giá thị trường theo VIB là 250 triệu đồng. Hay chiếc Hyundai i10 đời 2017, chạy được 17.212 km được ngân hàng rao bán giá 270 triệu đồng, trong khi giá trên thị trường theo ngân hàng khoảng 300 triệu đồng…

Xu hướng rao bán đấu giá tài sản thế chấp gồm bất động sản, ô tô, máy móc, thiết bị, nhà xưởng… tiếp tục được các ngân hàng thương mại đẩy mạnh nhằm xử lý, thu hồi nợ vay.

Khảo sát thị trường mua bán nợ cho thấy, dù thanh lý ô tô giá rẻ hơn thị trường xe cũ vài chục triệu đồng/chiếc, thậm chí cả trăm triệu đồng/chiếc, nhưng nhiều ngân hàng vẫn gặp khó trong việc thanh lý tài sản đảm bảo của khách hàng để thu hồi nợ xấu.

Bán thanh lý tài sản không phải là vấn đề dễ dàng!

Tổng Giám đốc một ngân hàng cổ phần tư nhân cho biết, việc thu hồi nợ của ngân hàng đang gặp khó khăn. Các cán bộ đi thu nợ ở một số tỉnh phải quay về và hối thúc việc trả nợ qua điện thoại. Nhiều khách hàng có ý thức trả nợ tốt, nhưng cũng có khách hàng không trả được nợ.

Trong số đó, có những doanh nghiệp đang thực sự khó khăn, không thể trả được nợ, song cũng không loại trừ những trường hợp cố tình chây ì.

Đại diện Agribank cho hay, quý I, hoạt động thu hồi nợ sau xử lý rủi ro của ngân hàng diễn ra rất tốt. Tuy nhiên, từ khi dịch Covid-19 tái bùng phát từ đầu tháng 5 đến nay, hoạt động thu hồi nợ sau xử lý rủi ro (chủ yếu nhờ khởi kiện thu giữ và bán tài sản đảm bảo) chậm hẳn lại. Việc chuyển hồ sơ khởi kiện sang tòa án, thi hành án, rao bán tài sản đảm bảo… đều gần như đình đốn.

Bên cạnh đó, Covid-19 cũng ảnh hưởng đến khả năng tài chính của khách hàng, khiến việc xử lý tài sản đảm bảo thêm khó khăn.

Năm 2020, Agribank đặt mục tiêu thu hồi 12.000-15.000 tỷ đồng nợ xấu. Tuy nhiên, ảnh hưởng của dịch bệnh khiến hoạt động thu hồi nợ bị đình trệ, đến cuối năm 2020, ngân hàng chỉ thu hồi được khoảng 8.700 tỷ đồng (năm 2019, ngân hàng thu được hơn 11.000 tỷ đồng nợ sau xử lý rủi ro).

Năm nay, Agribank dự kiến trích lập dự phòng rủi ro xong toàn bộ nợ cơ cấu theo quy định của Thông tư số 03 của Ngân hàng Nhà nước. Hiện tỷ lệ bao phủ nợ xấu của ngân hàng này cũng đã được nâng lên 120%, thay vì 101% như năm 2019.

|

| Việc thu hồi nợ của ngân hàng đang gặp khó khăn (Ảnh minh họa). |

Theo đánh giá của TS. Nguyễn Trí Hiếu - chuyên gia tài chính, ngân hàng, việc ngân hàng dồn dập rao bán nợ xấu chứng tỏ ngân hàng đang có nợ xấu nhiều. Nợ xấu liên quan đến vấn đề tài sản bảo đảm, nếu tài sản bảo đảm tốt có thị trường để tiêu thụ thì nợ không thành vấn đề, bởi người ta có thể giữ cho đến khi nào giá tăng lên rồi bán.

"Còn trong trường hợp này, tài sản bảo đảm có thể là nguyên vật liệu, máy móc, bất động sản, giấy tờ có giá đang xuống giá. Do đó, các ngân hàng cần phải thanh toán gấp để cắt lỗ, thu hồi nợ xấu. Hiện chứng khoán vẫn lên, nếu ngân hàng có nợ xấu được bảo đảm là chứng khoán thì chưa chắc họ đã bán ngay, mà sẽ để khi nào được giá hơn mới bán", ông Hiếu ví von.

Đề cập tới việc ngân hàng liên tiếp giảm giá các món tài sản, ông Hiếu cho hay, thị trường mua bán nợ đang là thị trường của người mua, không phải thị trường của người bán. Trừ trường hợp, người bán những tài sản quá tốt thì mới là thị trường của người bán. Thành ra, các ngân hàng muốn bán một cách suôn sẻ phải chiết khấu mạnh.

Phủ nhận việc ngân hàng đã quá "vung tay" khi cho vay để giờ lại nai lưng đi đòi nợ, ông Hiếu cho rằng, việc ngân hàng khó thu hồi nợ hiện nay do ảnh hưởng bởi dịch bệnh, thu nhập cá nhân, doanh nghiệp làm ăn khó khăn nên người đi vay mới mất khả năng thanh toán với ngân hàng.

Còn theo chuyên gia Bùi Kiến Thành, việc gia tăng nợ xấu không tránh khỏi có ngân hàng cho vay vô tội vạ, không thẩm định kỹ hồ sơ vay vốn cũng như khả năng trả nợ, đến khi nợ quá hạn nên ngân hàng mới đi bán các tài sản thế chấp.

Do đó, ông Thành kiến nghị Ngân hàng Nhà nước nên vào cuộc kiểm tra, theo dõi hoạt động của các ngân hàng thương mại trong việc cho vay và thu hồi nợ xấu một cách chặt chẽ hơn.

Đánh giá nợ xấu chắc chắn chịu nhiều áp lực tăng trong năm nay, nhưng theo giới chuyên gia không nên quá lo lắng, bởi các ngân hàng cũng lường trước tình huống này và đã có sự chuẩn bị thông qua việc quyết liệt xử lý nợ xấu tồn đọng, tăng trích lập dự phòng rủi ro. Nguồn tiền trích lập dự phòng của các ngân hàng hiện cũng đủ để ứng phó với nợ xấu, không để nợ xấu tăng đột biến.

(Theo Dân Trí)

Có nên mua ôtô thanh lý giá rẻ của ngân hàng?

Ảnh hưởng của dịch bệnh, nhiều người vay ôtô trả góp không đảm bảo được dòng tiền, kéo theo lượng xe ngân hàng phải rao bán thanh lý nhiều hơn.