Kết quả kinh doanh 6 tháng đầu năm 2021 của VPBank cho thấy, bên cạnh những hoạt động hỗ trợ doanh nghiệp và cá nhân chịu ảnh hưởng do dịch bệnh; VPBank có mức tăng trưởng hợp lý, kiểm soát tốt nợ xấu, tối ưu hóa vận hành, cải thiện mạnh mẽ nhiều chỉ tiêu tài chính trong điều kiện dịch Covid-19 diễn biến phức tạp…

Chủ động chia sẻ với khách hàng

Trong 6 tháng đầu năm 2021, dịch bệnh Covid-19 tiếp tục có diễn biến phức tạp, ảnh hưởng tới nền kinh tế nói chung và tới các khách hàng của VPBank nói riêng. Do đó, VPBank đã hỗ trợ giảm lãi suất cho hơn 107 nghìn khách hàng, tương ứng với tổng dư nợ gần 140 nghìn tỷ đồng. Các biện pháp hỗ trợ này được triển khai đồng thời cho khách hàng hiện hữu và khách hàng mới, áp dụng cho cả vay thế chấp và tín chấp, khách hàng cá nhân và doanh nghiệp trong các lĩnh vực bị ảnh hưởng bởi Covid-19.

|

Không chỉ hỗ trợ khách hàng, VPBank còn liên tục hỗ trợ các Bộ, ngành, địa phương trong công tác phòng chống dịch. Trong đó, các hoạt động tiêu biểu như: trao tặng 715 máy thở chuyên dụng (gồm các loại xâm nhập, không xâm nhập và hệ thống oxy dòng cao) trị giá gần 150 tỷ đồng; tài trợ 5 container xét nghiệm Covid-19 lưu động đạt tiêu chuẩn của Tổ chức Y tế Thế giới (WHO); ủng hộ 60 tỷ đồng cho Quỹ vắc xin phòng, chống Covid-19… Đại diện ngân hàng VPBank cho biết, tổng ngân sách VPBank dành để hỗ trợ phòng, chống dịch Covid 19 tính đến nay đã lên đến hơn 250 tỷ đồng.

Dự kiến từ nay đến cuối năm, VPBank sẽ tiếp tục đồng hành cùng chủ trương của Ngân hàng Nhà nước, hỗ trợ khách hàng hiện hữu và khách hàng mới qua giảm lãi suất cho vay từ 0,5% - 1,5%/năm. Ngân hàng này ước tính sẽ giảm gần 1.500 tỷ đồng tiền lãi trong năm 2021.

Tiếp tục nâng cao các chỉ số hiệu quả hoạt động

Song song hỗ trợ khách hàng và ủng hộ cộng đồng chống dịch, VPBank tập trung phát triển kinh doanh, cùng Chính phủ thực hiện “mục tiêu kép” thông qua kiểm soát rủi ro, tự động hóa và tối ưu hóa.

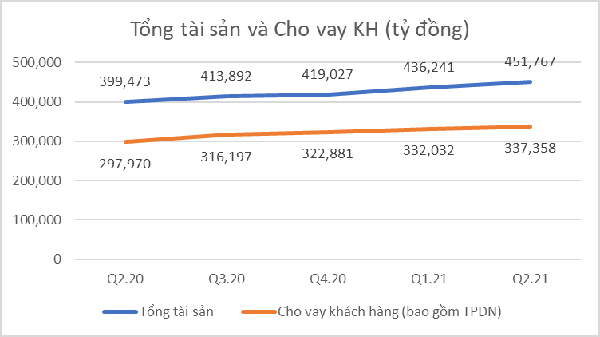

Theo báo cáo kết quả kinh doanh 6 tháng đầu năm 2021 của VPBank, đến cuối quý II/2021, VPBank tiếp tục duy trì tỷ lệ an toàn vốn (CAR) ở mức cao 12,3% theo tiêu chuẩn Basel II. Chi phí dự phòng hợp nhất nửa đầu năm tăng mạnh 35% so với cùng kỳ năm 2020 nhờ đẩy mạnh xử lý nợ xấu và nâng cao trích lập dự phòng rủi ro.

Báo cáo cũng cho thấy các tỷ lệ an toàn được giữ ở mức tốt so với giới hạn quy định của Ngân hàng Nhà nước: tỷ lệ dư nợ tín dụng trên vốn huy động đến cuối quý II/2021 ở 77%; tỷ lệ nguồn vốn ngắn hạn cho vay trung, dài hạn ở mức 26%.

Bên cạnh đó, chi phí hoạt động (OPEX) hợp nhất của VPBank trong 6 tháng đầu năm nay giảm 7,4% so với cùng kỳ năm 2020, chủ yếu nhờ việc tối ưu hóa chi phí và ứng dụng số hóa, tự động hóa vào các khâu vận hành.

Tỷ lệ chi phí trên thu nhập (CIR) hợp nhất tiếp tục ở mức thấp với 23,4% trong nửa đầu năm 2021, giảm mạnh so với mức 31% cùng kỳ năm 2020.

Tính đến ngày 30/6/2021, tỷ lệ nợ xấu (NPL) hợp nhất của VPBank được kiểm soát ở 2,94%, tại ngân hàng riêng lẻ ở 1,73%. Đại diện VPBank cho biết, công tác xử lý nợ xấu đạt kết quả tích cực trong 6 tháng đầu năm 2021 với thu nhập từ nợ đã xử lý rủi ro hợp nhất đạt 1.376 tỷ đồng, tăng 34% so với cùng kỳ năm trước.

Nửa đầu năm 2021, VPBank đạt lợi nhuận hợp nhất trước thuế hơn 9.000 tỷ đồng, tăng 37,2% so với cùng kỳ năm 202; trong đó, PBT của ngân hàng riêng lẻ đóng góp 88% vào lợi nhuận hợp nhất. Với kết quả này, sau nhiều quý cải thiện, tỷ suất sinh lời trên tổng tài sản (ROA) của VPBank lần đầu tiên đạt tới 3,3%, tỷ suất sinh lời trên vốn chủ sở hữu (ROE) đạt 25,7%.

|

|

Đẩy mạnh số hóa để gia tăng tệp khách hàng

Đại diện VPBank đánh giá, chuyển đổi số giúp gia tăng mạnh mẽ tệp khách hàng cho ngân hàng, là “yếu tố sống còn” cho việc tăng trưởng bền vững của mỗi tổ chức tín dụng. Hiểu điều này, chiến lược chuyển đổi số của VPBank liên tục được triển khai trên diện rộng, với việc ra mắt hàng loạt sản phẩm được thiết kế riêng cho từng nhóm phân khúc khách hàng. Điều này giúp khách hàng VPBank dễ dàng tiếp cận dịch vụ ngân hàng thông qua các sản phẩm phù hợp, kênh tiếp cận phong phú và đa dạng.

Cụ thể, khách hàng cá nhân dễ dàng tiếp cận với VPBank NEO - nền tảng ngân hàng số toàn năng. Khách hàng SME có thể kết nối với người tiêu dùng và hệ thống đại lý bằng cổng thanh toán EcomPay, Simplify. Doanh nghiệp xuất nhập khẩu đã được cung cấp dịch vụ thư tín dụng (L/C) 100% online …

Với những bước tiến về công nghệ, tệp khách hàng của VPBank liên tục mở rộng, đạt gần 19 triệu khách hàng. Trong đó, ngân hàng riêng lẻ đạt gần 5,2 triệu khách hàng và FE Credit có hơn 14 triệu khách hàng (tính đến 30/6/2021).

|

Theo báo cáo kết quả kinh doanh 6 tháng đầu năm 2021, tỷ lệ khách hàng mở mới thông qua kênh digital đạt 73%, gấp đôi so với cùng kỳ năm ngoái. Số lượng giao dịch online tăng 200% so với cùng kỳ 2020. Tỷ lệ mở mới hợp đồng cho vay thông qua các kênh số hóa đến cuối quý II/2021 đạt trên 80%. Đặc biệt, tỷ lệ số dư tiền gửi online trên tổng tiền gửi của ngân hàng đã tăng gấp 3 lần so với cùng kỳ năm trước. Tỷ lệ tiền gửi không kỳ hạn (CASA) tăng lên mức 18,8% đến cuối quý II/2021.

Đại diện VPBank đánh giá: “Chiến lược số hóa tiên phong thị trường, kiểm soát tốt rủi ro và đồng hành cùng khách hàng trong mọi hoàn cảnh là những yếu tố giúp VPBank duy trì được lượng khách hàng tăng trưởng ổn định, đi kèm với đó là kết quả kinh doanh tăng trưởng bền vững, hiệu quả ở các phân khúc chiến lược của ngân hàng”.

Xuân Thạch