- Nếu TCTD có nợ xấu từ 3% trở lên không bán nợ cho VAMC sẽ bị thanh tra. Dựa trên kết quả thanh tra, TCTD đó vừa bị buộc phải bán nợ lại vừa phải cơ cấu lại theo phương án của NHNN.

- Nếu TCTD có nợ xấu từ 3% trở lên không bán nợ cho VAMC sẽ bị thanh tra. Dựa trên kết quả thanh tra, TCTD đó vừa bị buộc phải bán nợ lại vừa phải cơ cấu lại theo phương án của NHNN.

Những ngân hàng nợ xấu từ 3% trở lên

Theo nội dung Nghị định về Thành lập, tổ chức và hoạt động của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) vừa được Thủ tướng Chính phủ ký và có hiệu lực kể từ ngày 9/7/2013, các TCTD có nợ xấu từ 3% trở lên sẽ buộc phải bán nợ cho VAMC.

Dựa trên cơ sở kết quả thanh tra, định giá và kiểm toán độc lập, TCTD phải bán nợ xấu cho VAMC để đảm bảo tỷ lệ nợ xấu của TCTD ở mức an toàn; thực hiện trích lập dự phòng rủi ro và tuân thủ các tỷ lệ an toàn theo quy định của NHNN; cơ cấu lại tổ chức tín dụng theo phương án được NHNN phê duyệt.

|

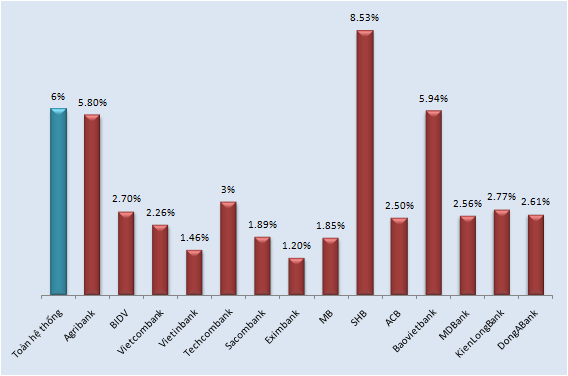

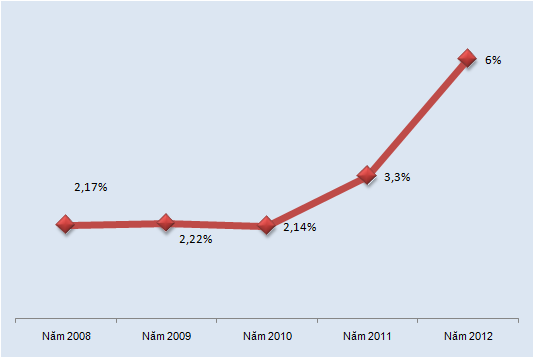

Tại thời điểm đầu năm 2013, theo công bố của Thống đốc NHNN Nguyễn Văn Bình, tỷ lệ nợ xấu của toàn hệ thống ở mức 6%, giảm đáng kể so với mức 8 – 10% hồi tháng 10 năm ngoái. Còn số liệu từ các TCTD báo cáo lên NHNN thì tỷ lệ này dừng ở mức chưa đến 5%. Dù con số nào đi chăng nữa, tốc độ nợ xấu vẫn tăng chóng mặt so với các năm trước, khi năm 2008 tỷ lệ nợ xấu chỉ là 2,17%; năm 2009 là 2,2%; 2010 là 2,14% và 2011 là 3,3% trên tổng dư nợ.

Ngân hàng SHB năm 2012 có tỷ lệ nợ xấu cũng rất cao, tới 8,53% tương đương 4.844 tỷ đồng do nhà băng này phải gánh thêm nợ xấu sau khi hợp nhất với Habubank.

Trong số các ngân hàng có quy mô nhỏ hơn, tỷ lệ nợ xấu của một số ngân hàng cũng duy trì ở mức an toàn như KienLongBank với 2,77%; DongABank 2,61%; VietCapitalBank với 1,9%... Song cũng không ít các ngân hàng thuộc diện phải bắt buộc bán nợ chiếu theo quy định của VAMC.

Tỷ lệ nợ xấu của các ngân hàng trong diện buộc phải tái cơ cấu đều khá cao, ví dụ như WesternBank với 6,89% hay Navibank với 5,6%.

Còn trong nhóm các ngân hàng không thuộc diện bắt buộc phải tái cơ cấu thì BaoVietBank có tỷ lệ nợ xấu cao nhất. Nhà băng này dù chỉ có 400 tỷ đồng nợ xấu song lại chiếm tới 5,94% trên tổng dư nợ. Một trường hợp khác nữa như Ngân hàng Đại Á, tỷ lệ nợ xấu cũng lên tới 4,4%.

|

Trong quý 1/2013, theo báo cáo đã được công bố cho đến thời điểm hiện tại, hầu hết tỷ lệ nợ xấu của các ngân hàng đều cao hơn cuối năm 2012. Một số cái tên mới xuất hiện trong nhóm có nợ xấu trên 3% như Techcombank 3,5%.

Đặc biệt, theo kế hoạch kinh doanh năm 2013, nhiều ngân hàng dù nợ xấu ở mức an toàn trong năm trước song lại đặt ra mục tiêu nợ xấu rất cao, như ABBank với kế hoạch 3,54%; SouthernBank 5%...

Hai phương án mua nợ xấuVAMC có thể mua nợ xấu theo giá trị sổ sách hoặc mua theo giá trị thị trường trên cơ sở thỏa thuận và đánh giá lại khoản nợ xấu đó.

Theo đó, công ty quản lý tài sản sẽ hoạt động theo nguyên tắc lấy thu bù chi và không vì mục tiêu lợi nhuận; công khai, minh bạch trong hoạt động mua, xử lý nợ xấu; Hạn chế rủi ro và chi phí trong xử lý nợ xấu.

Phương thức mà VAMC sẽ mua nợ xấu của TCTD có thể theo giá trị ghi sổ bằng trái phiếu đặc biệt do VAMC phát hành hoặc mua nợ xấu của tổ chức tín dụng theo giá trị thị trường bằng nguồn vốn không phải trái phiếu đặc biệt.

Việc mua theo giá trị sổ sách, khoản nợ đó là nợ gốc khách hàng vay chưa trả đã được khấu trừ số tiền dự phòng cụ thể đã trích lập chưa sử dụng cho khoản nợ xấu đó. TCTD phải bán nợ phải cung cấp cho VAMC thông tin, tài liệu về số dư nợ gốc và toàn bộ số lãi phải trả khách hàng vay chưa thanh toán.

Trường hợp mua nợ xấu theo giá trị thị trường, VAMC sẽ đánh giá các khoản nợ xấu này trên cơ sở khả năng thu hồi vốn và tài sản đảm bảo của nợ xấu. Khi cần thiết, VAMC sẽ thuê tổ chức tư vấn định giá lại khoản nợ xấu và tài sản đảm bảo.

Các khoản nợ xấu mà VAMC sẽ mua phải là nợ xấu trong các hoạt động cấp tín dụng, mua trái phiếu doanh nghiệp, ủy thác mua trái phiếu doanh nghiệp, ủy thác cấp tín dụng và hoạt động khác theo quy định của NHNN; khoản nợ xấu đó phải có tài sản đảm bảo hợp pháp và khách hàng vay đó phải còn tồn tại. Ngoài ra, số dư của khoản nợ xấu hoặc dư nợ xấu của khách hàng vay phải không thấp hơn mức quy định của NHNN.

Đối với các khoản nợ xấu không đáp ứng đầy đủ quy định thì việc VAMC mua lại sẽ do Thủ tướng Chính phủ quyết định.

PV