Tính đến ngày 17/4/2024, MCH đang giao dịch trên sàn Upcom với giá đóng cửa là 138.900 đồng, tương đương giá trị vốn hóa thị trường gần 100.000 tỷ đồng (4 tỷ USD). 93,7% vốn cổ phần của MCH đang được nắm giữ bởi công ty mẹ Masan Consumer Holdings, khối lượng giao dịch khớp lệnh bình quân 10 phiên của cổ phiếu này khoảng 58.500 đơn vị.

Theo thông tin mới được công bố từ tài liệu họp Đại Hội đồng Cổ đông của MCH, doanh nghiệp còn nâng mức cổ tức tiền mặt lên 100% (1 cổ phiếu nhận 10.000 đồng), trước đó đã tạm ứng 45% và sẽ chi trả 55% còn lại trong năm 2024.

Báo cáo phân tích mới đây của HSBC đánh giá, việc chuyển sàn sang HOSE sẽ có thể giúp cho cổ phiếu MCH có tính thanh khoản cao hơn.

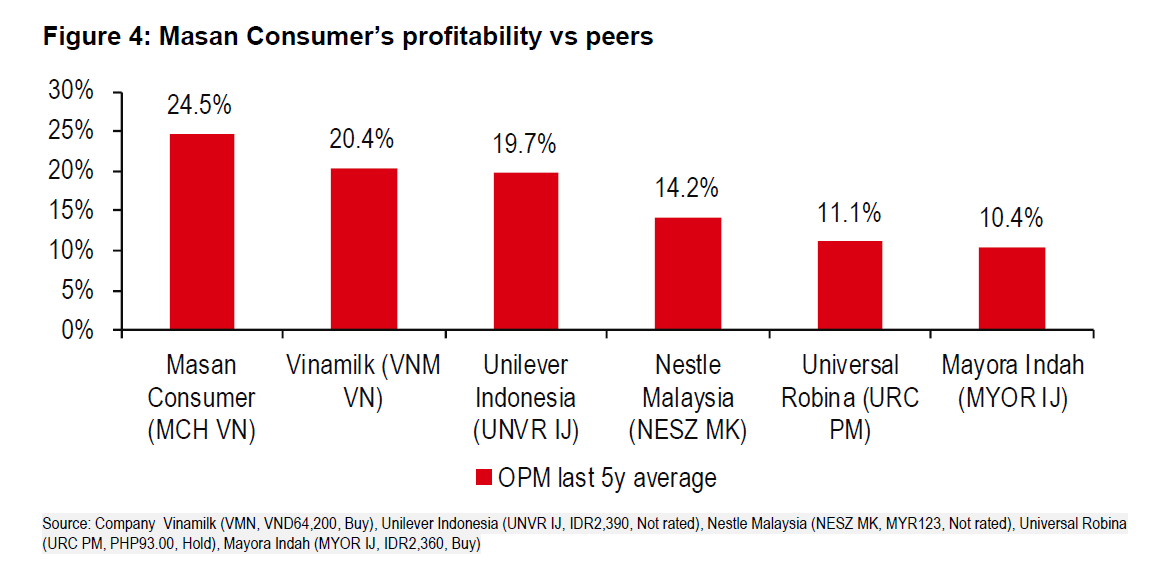

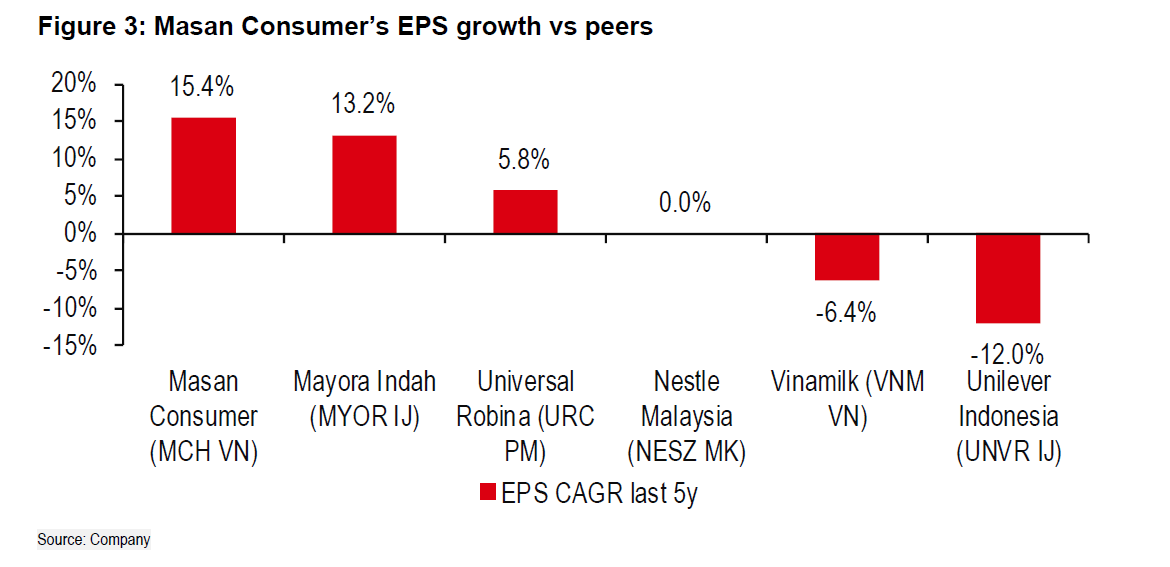

HSBC đánh giá, Masan Consumer có “thành tích” về tỷ suất lợi nhuận cao, tăng trưởng doanh thu ổn định và vượt xa đáng kể so với các công ty cùng ngành trong lĩnh vực FMCG và thực phẩm đóng gói trong khu vực.

Masan Consumer ghi nhận sự tăng trưởng phi mã kể từ năm 2018 đến nay. Năm 2023, công ty thiết lập mức lợi nhuận kỷ lục mới khi ghi nhận mức lãi sau thuế 7.195 tỷ đồng, tăng trưởng 30% so với năm 2022. EPS năm 2023 đạt 9.888 đồng/cp, tăng mạnh so với EPS năm 2022 là 7.612 đồng/cp.

Bên cạnh đó, đối với mảng bán lẻ của Masan, HSBC cho rằng WinCommerce đang ở giai đoạn có nhu cầu vốn lớn để mở cửa hàng mới và sắp hòa vốn. Do đó, việc niêm yết Masan Consumer là một lựa chọn hợp lý, thuận lợi hơn cho tập đoàn. Đồng thời, động thái này cũng là một trong các bước chuẩn bị cho chiến lược tối ưu hóa giá trị của nền tảng tiêu dùng bán lẻ hợp nhất của Masan là The CrownX (nền tảng hợp nhất MCH và WCM).

Khi EBITDA WinCommerce tăng lên, nhu cầu tiền mặt thấp hơn, cùng với việc giảm lợi ích tại mảng kinh doanh tiêu dùng không cốt lõi, Masan Group sẽ giảm mạnh áp lực tài chính.

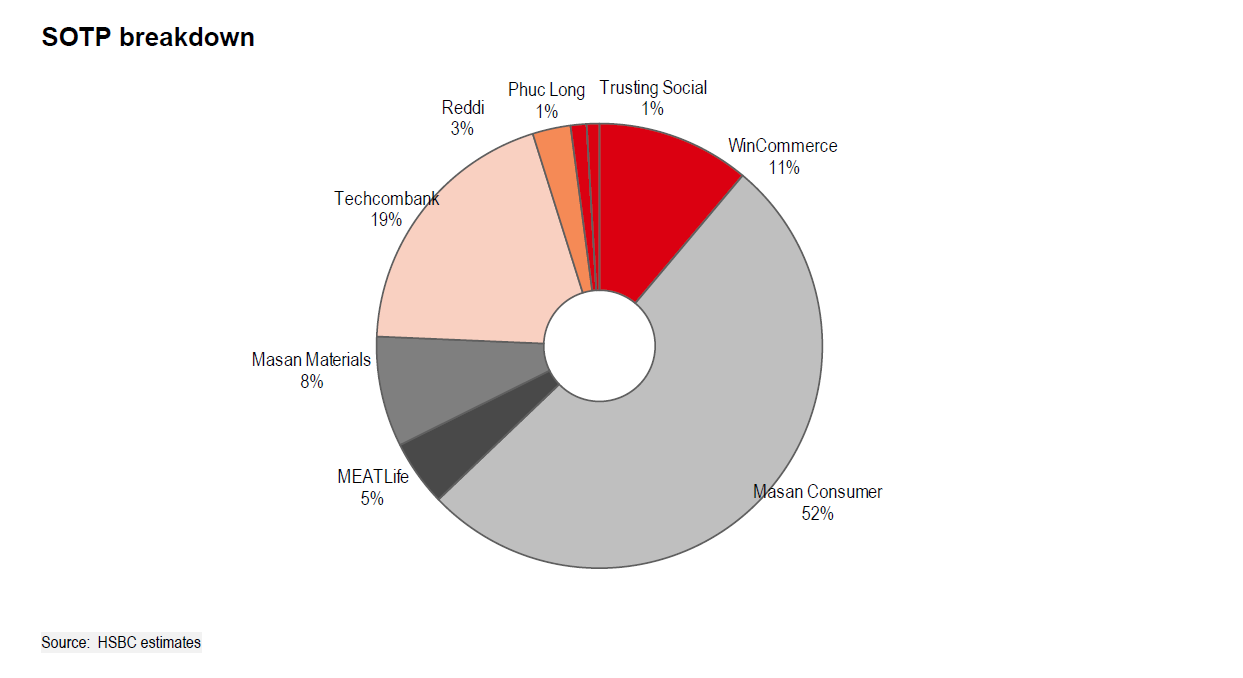

Theo dữ liệu tại ngày 17/4, giá trị vốn hóa thị trường 4 tỷ USD của Masan Consumer đang cao hơn vốn hóa của Masan Group (mã chứng khoán MSN). Trong khi đó, theo phương pháp định giá SOPT (tổng các giá trị thành phần), HSBC định giá Masan Consumer chiếm 52% giá trị của Masan Group.

Một số báo cáo phân tích của các đơn vị trong nước cũng đánh giá tích cực về triển vọng của MSN. Công ty chứng khoán BSC kì vọng mảng tiêu dùng năm 2024 tiếp tục là mảng tăng trưởng chủ lực với việc thực thi xu hướng cao cấp hóa kết hợp chiến lược “Go Global", tối ưu hóa tồn kho và chi phí hoạt động, cùng lúc khai thác tốt hiệu quả chương trình hội viên WIN giúp tạo giá trị cho hệ sinh thái.

BSC đánh giá rủi ro liên quan đến việc tất toán các khoản nợ đến hạn và áp lực thanh toán nợ đến hạn không còn lớn đối với MSN trong năm 2024, nhờ các hoạt động của ngành tiêu dùng cốt lõi đang tiến đến điểm hiệu quả, chiến lược giảm đòn bẩy tài chính của MSN trong 2024 và kì vọng chính sách nới lỏng tiền tệ của FED sẽ được thực hiện vào nửa cuối 2024 sẽ đến các khoản vay bằng USD.

Tại WinCommerce, mô hình cửa hàng mới đang dần chứng minh hiệu quả và tiếp tục nhân rộng số lượng, đồng thời cải thiện biên lợi nhuận nhờ khai thác các dòng nhãn hàng riêng, tối ưu hóa chi phí và hưởng lợi từ chi phí khấu hao giảm.

Theo báo cáo tài chính quý IV/2023 của tập đoàn Masan, doanh nghiệp này hiện sở hữu khoảng gần 17.000 tỉ đồng lượng tiền mặt và tiền gửi ngân hàng. Dòng tiền tự do (Free Cash Flow - FCF) của Masan đã cải thiện lên 7.454 tỉ đồng trong năm 2023, tăng đáng kể so với 887 tỉ đồng trong năm 2022.

Tiền mặt và các khoản tương đương tiền dự kiến có thể tăng thêm khoảng gần 7.000 tỉ đồng sau khoản đầu tư vốn cổ phần dẫn đầu bởi Bain Capital, và lượng cổ tức tiền mặt nhận từ MCH và TCB (Ngân hàng Techcombank) nâng tổng số tiền tập đoàn có thể nắm giữ lên 1 tỉ USD trong thời gian tới.

Trong cập nhật mới nhất, với những triển vọng rõ ràng của Masan, HSBC đã nâng giá mục tiêu của cổ phiếu MSN lên 98.000 đồng/cổ phiếu.

Đậu Linh