Ngày 27/11 vừa qua Ngân hàng Nhà nước Việt Nam (NHNN) đã ban hành Công văn số 9774/NHNN-CSTT về việc ổn định lãi suất tiền gửi, phấn đấu giảm lãi suất cho vay.

Trong đó, NHNN yêu cầu các tổ chức tín dụng (TCTD): “Duy trì mặt bằng lãi suất tiền gửi ổn định, hợp lý, phù hợp với khả năng cân đối vốn, khả năng mở rộng tín dụng lành mạnh và năng lực quản lý rủi ro, góp phần ổn định thị trường tiền tệ và mặt bằng lãi suất thị trường”.

Chỉ đạo của NHNN diễn ra chỉ một tuần sau khi Thông tư 48/2024/TT-NHNN (Thông tư 48) có hiệu lực từ ngày 20/11/2024 quy định về việc áp dụng lãi suất đối với tiền gửi bằng đồng Việt Nam của tổ chức, cá nhân tại tổ chức tín dụng.

Đáng chú ý, Thông tư 48 quy định lãi suất tối đa đối với tiền gửi bằng đồng Việt Nam bao gồm cả khoản chi khuyến mại dưới mọi hình thức, áp dụng đối với phương thức trả lãi cuối kỳ và phương thức trả lãi khác được quy đổi theo phương thức trả lãi cuối kỳ.

TCTD khi nhận tiền gửi không được thực hiện khuyến mại dưới mọi hình thức (bằng tiền, lãi suất và các hình thức khác) không đúng với quy định của pháp luật.

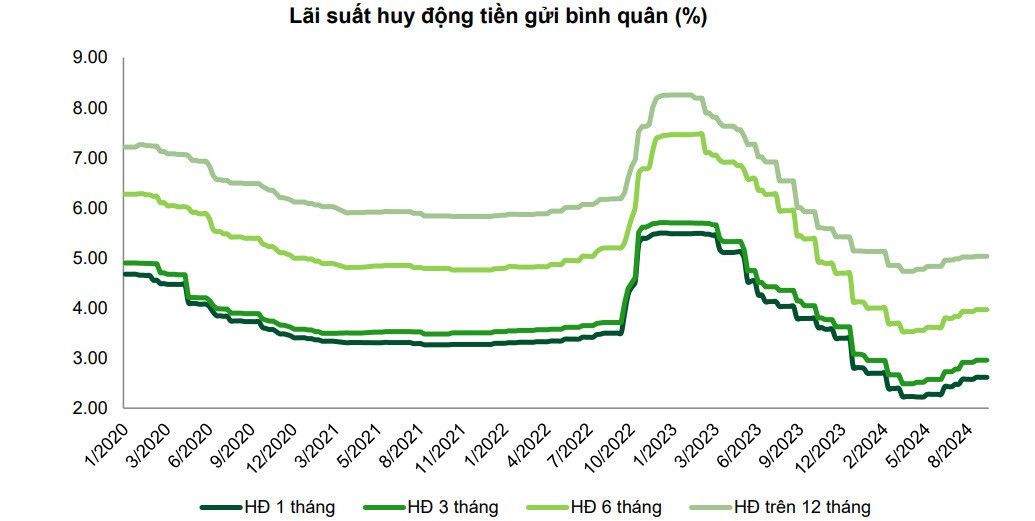

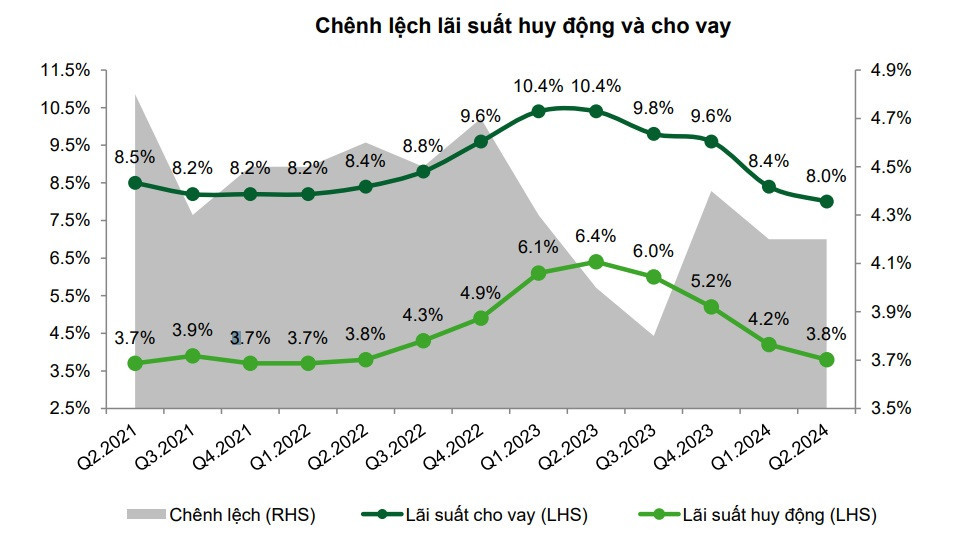

Với những quy định mới liên quan đến lãi suất huy động, Công ty Chứng khoán Vietcombank (VCBS) trong báo cáo mới đây đã đưa ra nhận định: “Xu hướng tăng lãi suất huy động trong những tháng còn lại của năm 2024 khó tiếp diễn và sẽ có sự phân hoá giữa các nhóm ngân hàng”.

Đối với nhóm ngân hàng quốc doanh, VCBS cho rằng lãi suất huy động kỳ vọng duy trì đi ngang ở mức hiện tại và có thể điều chỉnh giảm nhẹ vào cuối năm theo hướng hỗ trợ nền kinh tế, nhất là tác động do ảnh hưởng từ cơn bão số 3 vừa qua.

Đối với nhóm ngân hàng thương mại cổ phần tư nhân, áp lực tăng nhẹ lãi suất huy động vẫn còn để tăng cường huy động vốn nhằm thúc đẩy tăng trưởng tín dụng, đặc biệt đối với những ngân hàng có mức độ phụ thuộc vào tiền gửi khách hàng lớn và cơ cấu huy động vốn kém linh hoạt.

Tuy nhiên, VCBS lưu ý, chênh lệch giữa số dư tiền gửi và dư nợ tín dụng toàn hệ thống vẫn duy trì ở mức cao, điều này có thể tiếp tục gây áp lực lên mặt bằng lãi suất huy động ở một số ngân hàng thương mại cổ phần quy mô nhỏ nhằm gia tăng mức độ cạnh tranh của kênh tiền gửi tiết kiệm so với lợi suất đầu tư của các kênh đầu tư khác trên thị trường.

Ngoài ra, nhu cầu chuẩn bị nguồn vốn nhằm đáp ứng cầu tín dụng từ hoạt động sản xuất, kinh doanh thường có xu hướng tăng cao vào những tháng cuối năm cũng có thể là yếu tố khiến lãi suất huy động tăng.

Đáng chú ý, ngày 28/11 vừa qua NHNN tiếp tục thông báo điều chỉnh tăng thêm chỉ tiêu tăng trưởng tín dụng năm 2024 đối với các tổ chức tín dụng theo nguyên tắc cụ thể, đảm bảo công khai, minh bạch. NHNN nhấn mạnh, việc bổ sung hạn mức này là sự chủ động của NHNN mà các tổ chức tín dụng không cần phải đề nghị.

Dù NHNN không nêu cụ thể các ngân hàng được điều chỉnh tăng thêm chỉ tiêu tín dụng, nhưng quan điểm của cơ quan quản lý vẫn luôn ưu tiên cho các TCTD đã cạn room tăng trưởng tín dụng và có chất lượng tài sản lành mạnh, kiểm soát tốt nợ xấu, cung cấp tín dụng cho những lĩnh vực ưu tiên,…

Xét về những yếu tố trên, các ngân hàng có khả năng được NHNN cấp thêm hạn mức tín dụng gồm: LPbank, VPBank, TPBank, Techcombank, MB, VIB, MSB, Sacombank, SHB, và HDBank.