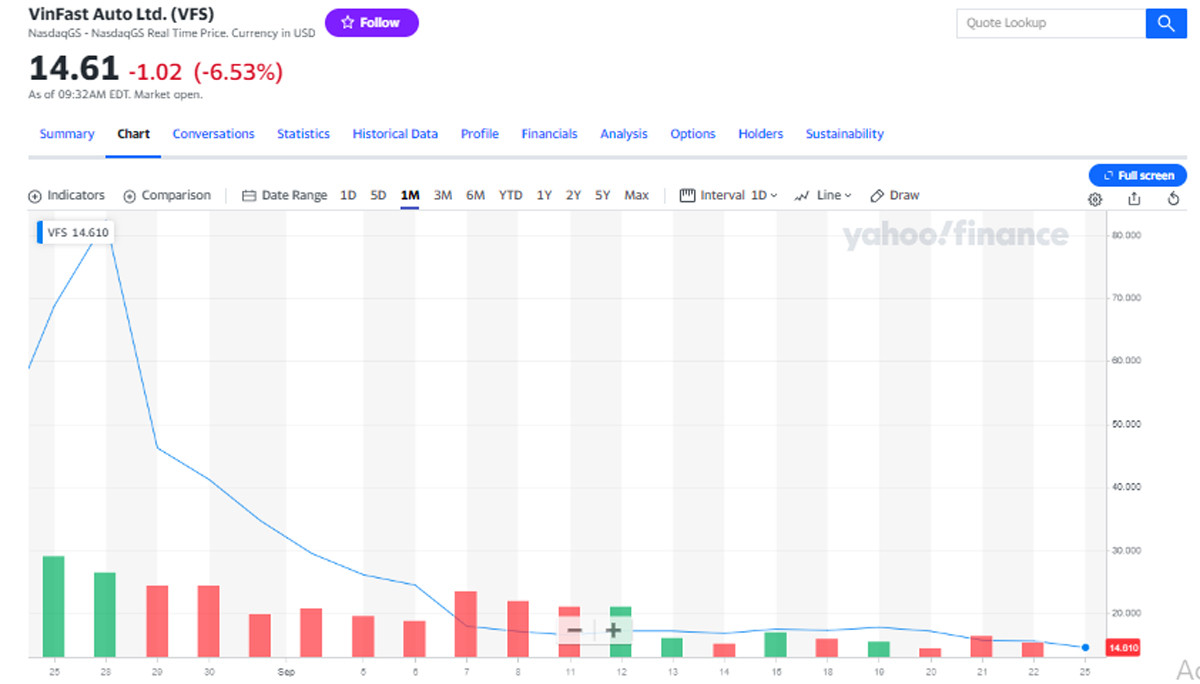

Mở cửa phiên giao dịch chính thức ngày 25/9 trên sàn chứng khoán Nasdaq của Mỹ (tối 25/9 giờ Việt Nam), cổ phiếu VinFast Auto (VFS) của tỷ phú Phạm Nhật Vượng giảm phiên thứ 4 liên tiếp.

Cụ thể, tính tới 20h40 ngày 25/9 (giờ Việt Nam), cổ phiếu VFS giảm 7% so với phiên liền trước xuống 14,6 USD/cp.

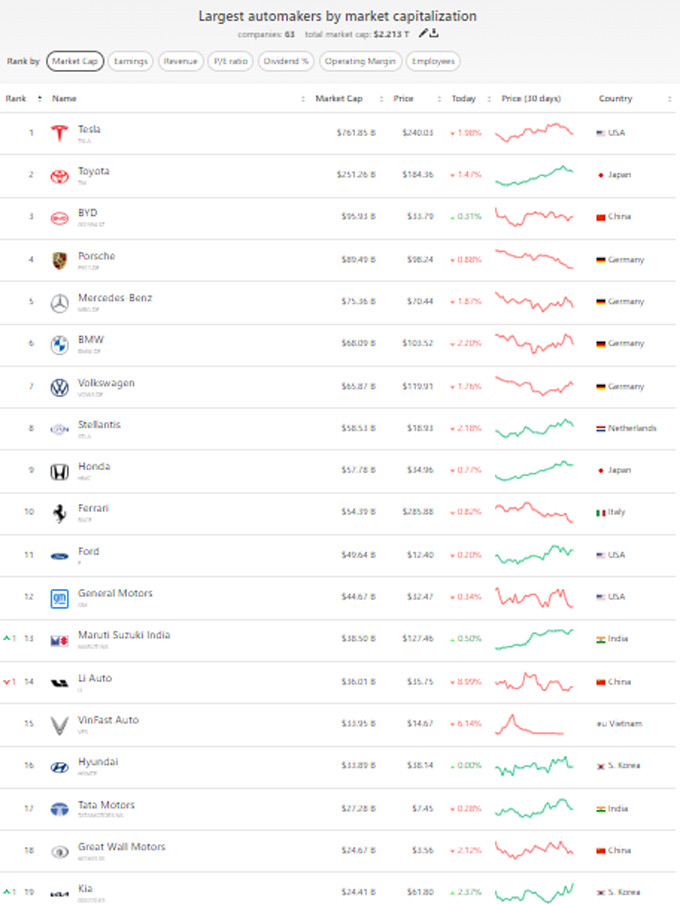

Với mức giá 14,6 USD/cp như hiện tại, vốn hóa của VinFast Auto (VFS) của tỷ phú Phạm Nhật Vượng đứng ở mức 34 tỷ USD.

Trong 12 phiên qua, cổ phiếu VinFast biến động trong khoảng 14-18 USD/cp. Thanh khoản giảm xuống vùng 2-3 triệu đơn vị/phiên, thay vì mức 10-20 triệu đơn vị/phiên những ngày sôi động hồi cuối tháng 8.

Trong phiên 22/9, VinFast ghi nhận 2,24 triệu đơn vị được chuyển nhượng.

Với việc cổ phiếu giảm liên tục 4 phiên, vốn hóa của VinFast xuống thứ 15 trên thế giới trong các hãng xe, xếp sau Li Auto của Trung Quốc và sau cả hãng Maruti Suzuki India.

Hãng xe điện lớn nhất thế giới Tesla của tỷ phú Elon Musk hiện có vốn hóa 762 tỷ USD. Hãng xe điện lớn nhất Trung Quốc BYD có vốn hóa 96 tỷ USD.

Cổ phiếu VinFast đi xuống sau khi hãng xe điện này công bố kết quả kinh doanh quý II và thông tin về việc chào bán cổ phiếu.

Hôm 21/9, VinFast đã nộp đơn đăng ký chào bán và bán cổ phiếu phổ thông từ một số cổ đông, bao gồm các nhà tài trợ của Black Spade, những người khác liên quan tới Black Spade và các cổ đông chủ chốt của VinFast gồm: CTCP Tập đoàn Đầu tư Việt Nam (VIG) và Asian Star Trading & Investment (Asian Star).

Cụ thể, nhóm này sẽ đưa ra tổng cộng hơn 75,7 triệu cổ phiếu phổ thông.

Đây là số lượng cổ phiếu cao gấp 17 lần so với 4,5 triệu cổ phiếu VFS niêm yết (trong tổng cộng hơn 2,3 tỷ cổ phiếu VFS đang lưu hành).

Đáng chú ý, 2 công ty đầu tư riêng của ông Phạm Nhật Vượng VIG và Asian Star sẽ đưa ra thị trường 46,29 triệu cổ phiếu VinFast, tương đương khoảng 2% lượng cổ phiếu đang lưu hành.

Nếu VIG và Asian Star bán ra 46,29 triệu cổ phiếu VinFast này, nhóm này có thể thu về 674 triệu USD (tính theo giá vào đầu phiên 25/9). Nếu giao dịch thành công, Vingroup cùng với VIG và Asian Star còn sở hữu khoảng 96,6% số cổ phiếu đang lưu hành của VinFast.

Theo kế hoạch, VinFast sẽ nhận toàn bộ số tiền thu được từ việc chào bán cổ phiếu phổ thông theo đăng ký của VIG và Asian Star, sau khi trừ đi thuế và phí, theo cam kết của Chủ tịch HĐQT Vingroup Phạm Nhật Vượng về thỏa thuận tài trợ được ký trước đó.

Trước khi niêm yết cổ phiếu VFS trên sàn Nasdaq, Vingroup và ông Phạm Nhật Vượng đã cam kết tài trợ cho hãng xe điện tổng số tiền lên tới 2,5 tỷ USD để phục vụ hoạt động kinh doanh. Số tiền này sẽ được giải ngân trong vòng 1 năm sau khi VFS niêm yết. Trong đó, ông Vượng tài trợ 1 tỷ USD, Vingroup tài trợ không hoàn lại 500 triệu USD, đồng thời cho VinFast vay 1 tỷ USD trong tối đa 5 năm.

Tuy nhiên, hiện đơn đăng ký chào bán hơn 75 triệu cổ phiếu VFS vẫn chưa được Ủy ban Chứng khoán Mỹ (SEC) công bố có hiệu lực.

Cổ phiếu VinFast chào sàn chứng khoán Nasdaq của Mỹ hôm 15/8 ở mức 37 USD/cp. VinFast từng lên mức giá 93 USD/cp trong phiên ngày 28/8. Vốn hóa của VinFast khi đó đạt gần 210 tỷ USD.